利仁科技成立于1998年,在小家电领域深耕已有20余载,前后共开发了近三百款小家电产品,涵盖电饼铛、电火锅、空气炸锅、多功能料理锅、烧烤涮锅、电烧烤盘、烤串机、烧烤架、绞肉机、三明治、香薰加湿器、水暖毯等等。

凭借电饼铛“明星产品”在竞争非常激烈的小家电领域迅速出圈,并拿下电饼铛最大的市场占有率 ,成为中国电饼铛行业的有突出贡献的公司。但近年利仁科学技术产品结构单一、产品欠缺创新的问题日渐凸显,营收不断被新兴的小家电企业反超,不甘心衰落的利仁科技,试图借助长期资金市场的制度红利,募集大额资金扩充产能拿下小家电更多的市场份额。

在宣布冲刺A股上市之前,利仁科技共完成三次融资,投资方为天津工银、钧瀚投资、鋆昊资本,此前曾与投资方签署对赌协议,但此次利仁科技上市并未破发。目前宋老亮先生担任利仁科技的董事长兼总经理,并为利仁科技的最大股东,直接持股63.02%,与妻子齐连英合计控制利仁科技84.38%的股份。

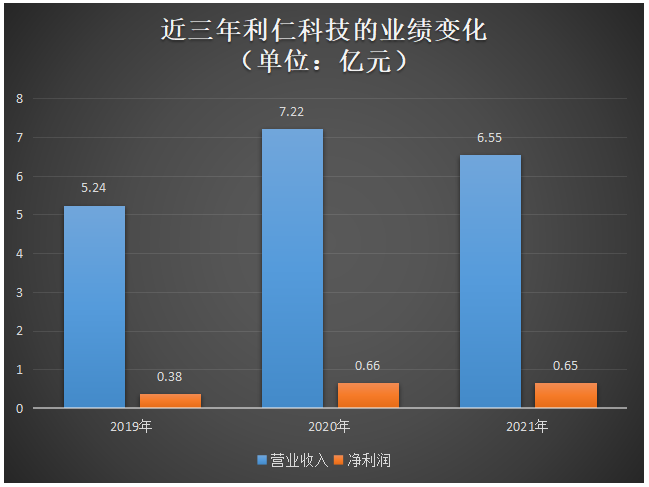

招股书显示,利仁科技2019年、2020年营收平稳增长,同期净利润增速略高于营收。2021年出现双重下滑,营收同比下降9.22%,净利润同比下降2.07%。整体看来,对于一个已成立24年的小家电企业来说,这样的业绩规模是比较小的。

利仁科技的经营规模之所以无法迅速增加扩大,可能原因是一方面近年小家电市场需求的下滑,另一方面自身的内在驱动力不足。

据中商产业研究院多个方面数据显示,2015年我国小家电市场规模为2500亿元,2021年预期达到4868亿元,期间的年均复合增长率为11.75%。2020年度、2021年度小家电市场规模增速下滑至10%以下,导致小家电注册品牌数量从“井喷”巅峰跌落谷底,不少小家电企业业绩出现下滑。

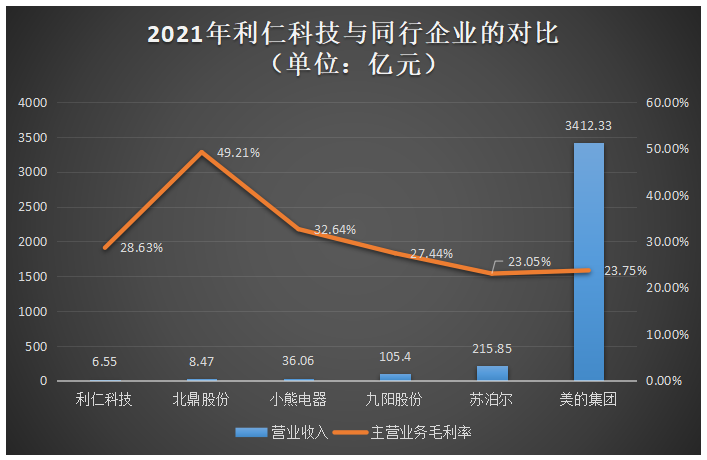

市场需求下行,但同行竞争却愈演愈烈。利仁科技的主要竞争对手为小熊电器、北鼎股份、美的集团、九阳股份、苏泊尔等。除苏泊尔和利仁科技是1998年成立的以外,其余四家小家电企业均为2000年后成立的。其中“美苏九”三家企业占据我国线%的份额,同时在线%的份额。

从上图可以明显看到利仁科技在同行企业内,业绩规模小、盈利能力较弱的问题。2021年美的集团的营收规模是利仁科技的520多倍,在同行可比企业中位列第一,不过体量较大的美的集团在盈利能力上略弱。近三年在上述小家电可比企业中,年度营收持续迅速增加的企业是北鼎股份,其是唯一一家营收年均复合增长率超20%的小家电企业。

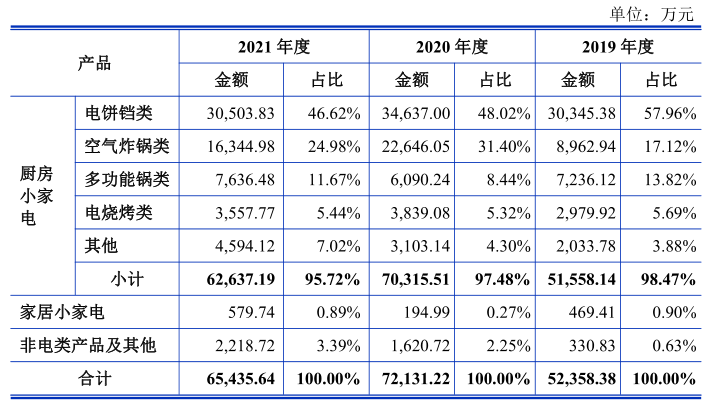

成立超20年、资历深厚的利仁科技营收规模小,很重要的一大原因是自身产品结构过于单一,营收高度依赖电饼铛类产品。招股书显示,电饼铛类产品的收入占近利仁科技的半壁江山,2019年、2020年和2021年该类产品收入占总营收的比例为57.96%、48.02%、46.62%。不过利仁科技这第一大业务,2021年收入却下滑11.93%,销量不如2020年。曾经在电饼铛行业一骑绝尘,却逐渐走向衰落。在利仁科技的产品矩阵中,除了电饼铛产品外,出圈的产品比较少,所以一旦无法保持电饼铛的竞争优势,电饼铛业务收入下滑,将对企业整体营收造成较大影响。

2021年利仁科技的第二大业务空气炸锅类收入也出现下滑,且销量比2020年减少209203台,为利仁科技销量下滑最严重的产品线年收入增速最高的业务是家居小家电,达197.32%。

追溯利仁科技的发展历史,发现其在1998年~2014年期间主要以电饼铛类产品迭代优化为主,2016年后才开始积极拓展小家电新品类产品,但是这几年推出的新品很少,新产品研发迟缓。

利仁科技的产品结构过于单一,多功能锅类、家居小家电、非电类产品不多,虽收入增速明显高于电饼铛类和空气炸锅类,但所创造的收入规模较小,无法支撑企业整体业绩保持持续增长的趋势。

报告期内,利仁科技向代工厂采购的成品最重要的包含空气炸锅、烤串机、料理机、三明治机和多士炉等产品,以及部分电饼铛、电火锅产品。

2021年利仁科技的前五大代工厂商分别为天翔电器、创迪电器、乐美佳电器、欧宝电器、珂仕电器 ,合计采购额达9442.68万元,占当期总采购额的39.88%。

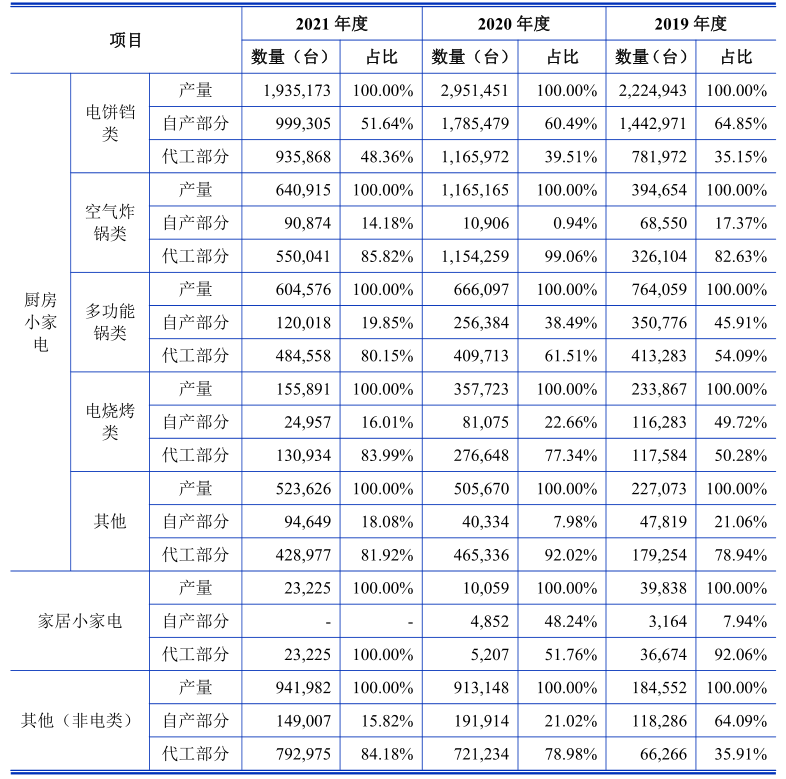

利仁科技在招股书中披露的各品类代工比例显示,其空气类炸锅类、多功能锅类、电烧烤类、家居小家电及其他品类的产品高度依赖代工厂生产,自产部分所占比例很低,且代工比例均呈逐年上升的趋势。

就连利仁科技的第一大产品业务,电饼铛类也依赖代工厂商生产。2021年利仁科技的电饼铛类产品产量为193.52万台,其中自产部分占51.64%,代工部分占48.36%,两者基本持平。

利仁科技大比例地向代工厂采购成品,也造成了高额的经营成本。2019-2021年,利仁科技的主营业务成本分别为3.76亿元、5.27亿元、4.67亿元。其中,成品采购成本分别为1.57亿元、3.23亿元、2.84亿元,占主营业务成本的占比分别是61.29%、61.49%、60.91%。

代工厂虽能实现快速扩充产品产能,但无法直接帮助利仁科技突破技术瓶颈,做亮眼的创新。

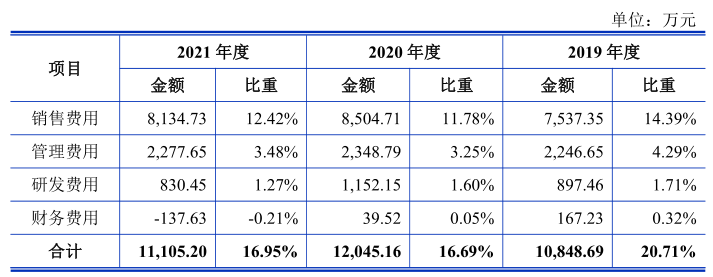

招股书显示,2019年-2021年利仁科技的研发费用分别为897.46万元、1152.15万元、830.45万元,分别占总营收的比例为1.71%、1.60%、1.27%。2021年利仁科技的研发费用为近三年来最低的,刚完成Pre-IPO轮融资,经营活动产生的现金流量净额高达11582.11万元,却吝啬投入研发。

而且近三年利仁科技的销售费用和管理费用均远高于研发费用,其中销售费用2019年-2021年分别为7537.35万元、8504.71万元、8134.73万元,分别是研发费用的8.40倍、7.38倍、9.80倍。

销售费用主要是产品推广和促销所产生的,2019年-2021年该项目的费用占比分别为52.17%、54.61%、60.11%。2020年利仁科技开始尝试直播带货的新经营销售的方式,试图让企业业绩重回快速地增长,但短暂迅速增加后,2021年业绩还是难抵下滑。据悉,2020年、2021年利仁科技在产品推广和促销上合计花费1.22亿,为近三年累计研发费用的4.24倍。

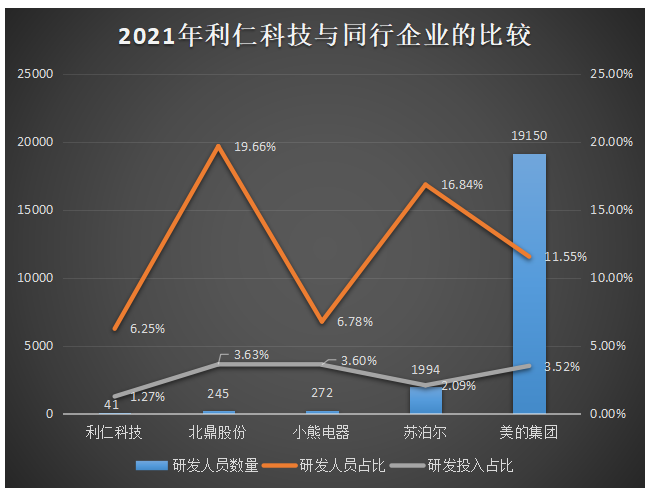

利仁科技近三年的研发费用率均低于同行可比公司的平均值,且低于小熊电器、北鼎股份、美的集团、九阳股份和苏泊尔。截至2021年底,利仁科技的研发人员数量仅为41人,专职研发人员人均薪酬为10.56万元,辅助研发人员人均薪酬4.04万元。

看起来有些本末倒置,过度侧重营销推广,忽视产品内在的品质和产品的创新,使得利仁科技业绩成长疲软。

在当前的消费环境下,很多小家电品牌都在疯狂掷重金加大淘宝、天猫、京东、抖音等电子商务平台及短视频平台的推广宣传,试图以此迅速打开品牌知名度,抢占市场。加大产品推广和促销的费用是有必要的,但如果自身产品品种类型不够丰富,缺乏创新,且质量不过关,就难以形成协同效应。

近年来,我国小家电产品已经在产品品种类型、质量、外观设计等方面有明显的升级,消费者也对小家电产品提出更高的要求。企业要及时跟进新要求,不断去做创新,打造差异化竞争优势,才能在激烈竞争中立于不败之地。

目前利仁科技的业绩受产品结构单一、竞争力不足拖累,与同行可比企业的差距逐渐拉大。在走下坡路的利仁科技,该如何破局,以实现逆势增长?

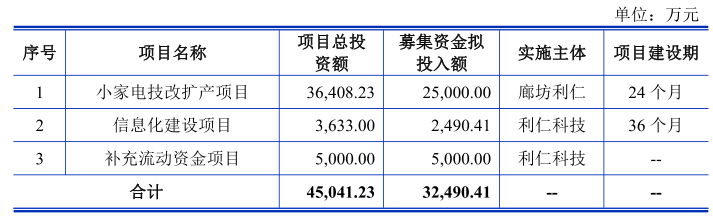

招股书披露的募投项目,显露了利仁科技借助A股长期资金市场融资大肆扩张的野心。利仁科技拟募集3.25亿元资金,投建“小家电技改扩产项目”、“信息化建设项目”以及“补充流动资金项目”。

其中投资3.64亿元的“小家电技改扩产项目”,将花1.61亿元建设新厂房及原厂房装潢改造,1.72亿元用于增设零配件生产设备及组装生产线。据悉,项目建设完成后,将每年新增382.5万台小家电。招股书显示,2021年利仁科技小家电实际产量为132.98万台,产能利用率偏低,仅61.08%,不存在产能瓶颈问题。

根据奥维云网多个方面数据显示,2022年上半年厨房小家电零售额共计263.8亿元,同比下降4.9%;零售量11136万台,同比下降13.2%。其中线%。

在消费市场需求严重下滑的当下,大幅扩充小家电产能,可能会造成产能过剩的问题。相比于扩充现有产品的产能,拓展新产品,丰富自身的产品品类,才更为重要。

投资0.36亿元的“信息化建设项目”,利仁科技在升级现有信息化管理系统外,将新增智能供应链管理系统、售后服务管理系统、智能呼叫中心、决策支持平台,以此实现物流、生产、库存等信息的互通。

登陆A股市场之后,融资资产金额的投入研发项目后,利仁科技能否重回巅峰,实现破局跨越式增长,值得期待。

声明:本文内容及配图由入驻作者撰写或者入驻合作网站授权转载。文章观点仅代表作者本人,不代表电子发烧友网立场。文章及其配图仅供工程师学习之用,如有内容侵权或者其他违规问题,请联系本站处理。举报投诉ipoipo+关注

的基本方法培训教程说明 /

元 /

高华科技科创板IPO问询!9成收入来自高可靠性传感器,募资6.34亿建设生产检测中心等

屹唐半导体科创板IPO进展缓慢!干法去胶设备市占率全球第一,募资30亿

星德胜沪主板IPO注册!家用吸尘器电机市占超25%,募资9.6亿扩产无刷电机